|

Getting your Trinity Audio player ready...

|

Resumo – Estudo com base em dados da FGV e da Tabela Fipezap mostra quanto tempo uma pessoa levaria para comprar um imóvel de 60 m² nas principais capitais do Brasil. Veja por que investir pode cortar esse tempo quase pela metade.

Comprar a casa própria é o sonho de milhões de brasileiros — mas, em boa parte das capitais, esse sonho ainda parece distante.

Compilamos dados da Fundação Getulio Vargas (FGV) e da Fipezap, que mostram quanto tempo uma pessoa precisaria para comprar um imóvel de 60 m², considerando o preço médio do metro quadrado e a renda média anual dos trabalhadores de cada cidade.

O resultado impressiona: em algumas capitais, o tempo ultrapassa 60 anos se a pessoa apenas guardar parte do salário, sem investir.

Capitais onde o sonho é mais caro

O custo do metro quadrado varia bastante entre as cidades brasileiras.

Em Vitória (ES), por exemplo, o preço médio do m² chega a R$ 13.711, o que faz com que um apartamento de 60 m² custe cerca de R$ 822 mil.

Com uma renda anual média* de R$ 44.000,00 (R$ 3.666,00 ao mês) e economizando 30% do que ganha, o morador levaria mais de 61 anos para comprar o imóvel — uma vida inteira de trabalho.

Já em Florianópolis (SC), o prazo estimado é de 50 anos; e em Porto Alegre (RS), um pouco menor: 34 anos. Mesmo assim, trata-se de um período longo, que mostra o peso do preço dos imóveis sobre o orçamento das famílias.

Lembre-se, nesse caso, estamos estimando o tempo que levaria uma pessoa para comprar, se ela somente guardasse o dinheiro mensalmente, sem investir.

A diferença que uma estratégia de investimento recorrente

Mas há um detalhe essencial: e se, em vez de apenas guardar o dinheiro, essa pessoa investisse com rendimento real de 4% ao ano (acima da inflação)?

Obs: Lembre-se de que o rendimento real é aquele em que já está descontada a inflação no período, é o ganho verdadeiro que você alcança. Rendimento nominal não descontada a inflação e, por isso, ele “parece” maior.

A mudança é radical:

- Em Florianópolis, o tempo cairia de 50 para 29 anos.

- Em Vitória, de 61,7 para 32 anos.

- Em Porto Alegre, de 34 para 23 anos.

Ou seja, o simples ato de fazer o dinheiro render pode economizar décadas na conquista da casa própria.

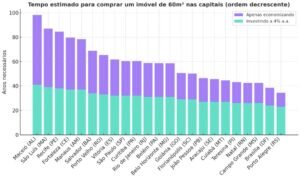

Gráfico 1 — Tempo estimado para comprar um imóvel nas capitais brasileiras

Comparação entre quem apenas economiza e quem investe com retorno real de 4% ao ano.

O gráfico acima mostra como investir reduz significativamente o tempo de espera, especialmente nas cidades com imóveis mais caros.

👉 Você também pode se interessar:

Acompanhe nosso canal no youtube

Guardar é bom, mas investir é melhor

Guardar dinheiro é importante — é o primeiro passo para qualquer conquista. Mas deixar o valor parado na conta, especialmente por décadas, faz com que a inflação destrua o poder de compra.

Investir, por outro lado, permite que o próprio tempo trabalhe a seu favor. É o chamado efeito dos juros compostos, em que cada rendimento gera novos rendimentos. Assim, o dinheiro cresce de forma exponencial, e não linear. Protegendo e aumentando sua riqueza

Gráfico 2 — Ganho percentual do tempo ao investir (ao invés de só juntar)

Quanto investir encurta o caminho para o imóvel próprio.

Quanto investir encurta o caminho para o imóvel próprio.

Note que em algumas capitais, investir reduz o tempo necessário em até 45% — praticamente metade do percurso até o mesmo objetivo.

Uma observação importante: e o financiamento?

É importante lembrar que este exercício é meramente ilustrativo, e tem o objetivo de te provocar a refletir sobre todos os aspectos envolvidos na aquisição de imóveis e o quanto a cidade onde você está vivendo vai influenciar em sua vida financeira , por conta do custo de vida e salários

Poucas pessoas conseguiriam juntar o valor total de um imóvel à vista — mesmo investindo com rentabilidade real.

Na prática, o financiamento é o caminho mais comum e viável para a maioria dos brasileiros.

Isso não significa que ele seja sempre o melhor caminho, mas em muitos casos, faz sentido financiar, especialmente quando o imóvel será usado como moradia e o valor das parcelas cabe no orçamento.

Entrada do financiamento: uma forma de se planejar

Outra abordagem que pode funcionar como meio termo é se planejar para, durante um período, investir o máximo possível de sua renda – acima de 30% até – fazendo um colchão para aumentar a sua entrada ao máximo possível, para reduzir o tamanho da dívida – isso vai ajudar muito.

Lembre-se também de buscar um momento em que as taxas estejam mais baixas, pois nosso país historicamente tem taxas de juros altas, o que é uma desgraça para a atividade econômica e suas finanças. Considere usar linhas de financiamento imobiliário subsidiadas – tipo SFH – o impacto vai ser melhor para você.

Por isso, entender como funcionam os diferentes sistemas e alternativas é essencial antes de tomar uma decisão.

👉 Leia também:

- O que é um consórcio?

- Alugar ou financiar um imóvel? Veja o nosso checklist e descubra a melhor opção para você

O tempo pode ser seu aliado

O tempo é um dos fatores mais poderosos nas finanças. Ele pode ser o vilão, se o dinheiro ficar parado, ou o maior aliado, se for bem aplicado.

Não se trata apenas de quanto você ganha, mas de como faz o seu dinheiro trabalhar por você.

Investir não é um luxo — é justamente o que encurta o caminho de quem quer chegar lá.

Nota importante — como tratamos os preços do imóvel nos cálculos

Nos cálculos apresentados, tratamos o preço do imóvel como constante (valor de hoje, em termos reais). Abaixo explico, passo a passo, tudo o que isso significa, as suposições que usamos e como a valorização do imóvel mudaria os resultados.

O que foi considerado nos cálculos (assunções explícitas):

Preço do imóvel: usamos o valor atual estimado para um imóvel de 60 m² (dados FGV + Tabela Fipezap) como se fosse fixo em termos reais (ou seja, já ajustado pela inflação — tratamos tudo em termos reais).

Renda e economia: consideramos a renda média anual da capital (dados da fonte) e que a pessoa poupa 30% da renda anual continuamente (hipótese usada para a comparação).

Investimento: a hipótese de investimento que usamos foi 4% ao ano de retorno real — isto é, 4% acima da inflação. Quando escrevemos “investir a 4% reais” significa exatamente isso: rendimento líquido já descontada a inflação.

Horizonte e objetivo: o objetivo é juntar o valor à vista do imóvel (não estamos simulando financiamento, entrada parcial, parcelas ou consórcios).

Custos e impostos: não incluímos custos de transação (ITBI, escritura, registro), nem custos de manutenção, condomínio, seguros, IPTU, ou tributações sobre os investimentos (IR) — tratamos apenas do efeito bruto entre guardar e aplicar.

Liquidez e risco: assumimos que o investidor consegue manter os aportes e suportar variações no caminho (sem resgates forçados). Não modelamos volatilidade, crises, perda de renda ou interrupção nos aportes.

Sem alavancagem ou crédito: não consideramos possibilidades de usar crédito imobiliário (financiamento) ou alavancagem — o exercício é puramente de acumulação do montante à vista.

O que não foi considerado e por que importa:

Valorização do imóvel ao longo do tempo (não incluída): imóveis normalmente se valorizam (em alguns locais mais que em outros). Se o preço do imóvel subir ao longo dos anos, quem só guarda corre o risco de ver o objetivo ficar mais distante — ou seja: o tempo necessário aumenta. Mesmo para quem investe, a valorização do imóvel eleva o “alvo” a ser atingido; por isso, quanto maior a valorização real do imóvel, maior a rentabilidade real necessária do investimento para manter o mesmo prazo.

Ajustes na renda real: não modelamos crescimento real da renda (promoção, aumento salarial acima da inflação) — se a renda crescer em termos reais, o tempo diminui; se cair, aumenta.

Taxas e impostos nos investimentos: tributos e taxas reduzem o rendimento líquido — logo, na prática, o resultado efetivo pode ser um pouco pior do que o estimado.

Enfim, optamos pela simplificação de não inlcluir uma valorização dos imóveis para facilitar o entendimento. O Impacto disso no tempo é alterado, mas a importância de investir se mantém.

Referências

FGV IBRE – *PNAD Contínua: Desafios para novas gestões das capitais brasileiras. Disponível em: https://blogdoibre.fgv.br/posts/desafios-para-novas-gestoes-das-capitais-brasileiras

DataZAP+ – Índice FipeZAP de Venda Residencial. Disponível em:

https://www.datazap.com.br/conteudos-fipezap/

Por João Victorino

João Victorino é administrador de empresas e especialista em finanças pessoais com ampla experiência no mundo corporativo, liderando unidades de negócios, equipes e transformado estratégia em prática por todas as empresas em que trabalhou. Liderou grandes negociações com instituições financeiras de grande porte, com impacto de bilhões de reais em faturamento e receita.

Formado em Administração de Empresas e com MBA pela FIA – USP, professor de MBA do IBMEC, colunista da Investing.com, entre outras atividades.

Empreendeu em várias empresas como investidor, em paralelo com a vida executiva, e aprendeu com sucessos e fracassos nesse segmento.

Entendeu e aplicou a importância de ter equilíbrio financeiro ao longo de mais de 30 anos de investimentos em vários setores, com amplo sucesso. Fez 1 milhão de reais de patrimônio antes dos 30 anos de idade, e hoje divide esses aprendizados.

Para isso, criou e lidera a iniciativa A hora do dinheiro, com uma linguagem simples, objetiva e inclusiva.